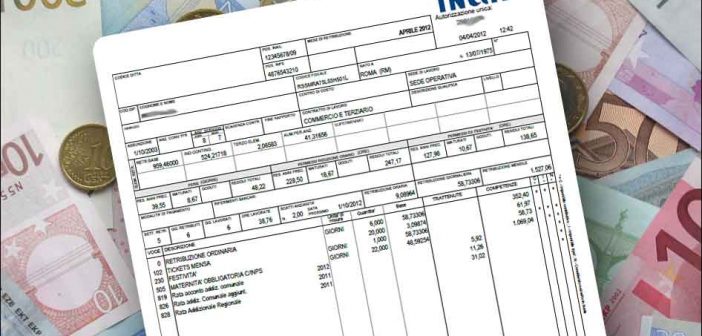

Il conguaglio di fine anno è il ricalcolo definitivo delle tasse che il dipendente deve pagare all’Erario contenuto nella busta paga di dicembre

Come ogni anno, la busta paga di dicembre coincide con quell’operazione chiamata conguaglio fiscale ovvero il conguaglio Irpef di fine anno. Questa serve a stabilire in via definitiva l’ammontare delle tasse (Irpef) che il dipendente deve versare all’Erario sui compensi erogati nel corso dell’anno dal datore di lavoro.

E’ noto infatti che sulle retribuzioni percepite nel corso di ciascun anno solare o periodo d’imposta (1 gennaio – 31 dicembre) il dipendente deve pagare delle imposte. Di conseguenza l’ammontare delle tasse definitivo dovuto allo Stato è noto solo in corrispondenza della retribuzione di dicembre.

Questa operazione potrebbe portare ad un rimborso oppure ad una trattenuta in busta paga e di conseguenza la retribuzione potrebbe essere maggiore o inferiore al normale. Ma vediamo come si procede.

Tassazione busta paga, come funziona

Tuttavia, nel corso dell’anno l’azienda trattiene già delle tasse per conto del lavoratore, attraverso una diminuzione del suo compenso mensile. Questo viene pagato di norma i primi giorni del mese successivo a quello di riferimento, ad esempio retribuzione di gennaio 2018 erogata il 4 o il 5 di febbraio.

Le imposte vengono poi versate dal datore con modello F24. Il calcolo dell’Irpef che viene fatto ogni mese è però provvisorio e parziale, dal momento che l’azienda non sa (ad esempio a gennaio) quale sarà la retribuzione totale e definitiva dell’anno, perché mancano ancora 11 mesi (oltre alle mensilità aggiuntive).

Quando vengono elaborate le paghe di gennaio, l’ufficio paghe o il consulente / professionista per conto del datore simula quale sarà la retribuzione complessiva dell’anno, prendendo a riferimento il compenso dello stesso mese di gennaio, perché è l’unico dato noto. Il risultato della simulazione è preso come riferimento per calcolare le tasse da trattenere dal compenso mensile. Lo stesso per i mesi successivi fino a dicembre.

Conguaglio IRPEF a credito o a debito in busta paga di dicembre

Se dalle operazioni di conguaglio emerge che le tasse prelevate nel corso dell’anno al dipendente sono superiori rispetto a quanto effettivamente dovuto nel periodo d’imposta (sulla base del reddito complessivo e definitivo) si parla di “conguaglio a credito” e al dipendente spetta un rimborso in busta paga (sempre di dicembre) pari all’importo delle imposte trattenute in più.

Qualora invece dal conguaglio emerge che l’Irpef pagata dal dipendente nel corso dell’anno è inferiore a quella effettivamente dovuta si tratta di un “conguaglio a debito” e al dipendente verrà trattenuta in busta paga una somma pari alle tasse non versate.

Vediamo nel dettaglio come vengono effettuate le operazioni di conguaglio e quali sono gli elementi da considerare.

Conguaglio Irpef di fine anno: come si procede

In corrispondenza della busta paga di dicembre, il consulente del lavoro o l’addetto paghe e contributi procede, attraverso l’ausilio di appositi software, ad una serie di operazioni per il calcolo del Conguaglio IRPEF di fine anno; ovvero al calcolo definitivo dell’IRPEF, delle addizionali comunali e regionali e del bonus 80 euro.

Passo 1: calcolo del totale delle retribuzioni

Stabilire l’ammontare delle retribuzioni è il primo passo da compiere per le operazioni di conguaglio. L’ufficio paghe o il professionista / studio per conto dell’azienda sommerà i compensi su cui calcolare le tasse (cosiddetto imponibile fiscale) maturati dal dipendente ogni mese da gennaio a dicembre (comprese le mensilità aggiuntive come tredicesima e quattordicesima). Il totale rappresenta il monte retributivo per stabilire l’Irpef effettivamente dovuta dal dipendente.

Esempio:

- Gennaio 2018 imponibile Irpef euro 1.520,00;

- Febbraio 2018 imponibile Irpef euro 1.520,00.

Ipotizzando che per tutti i mesi restanti (tredicesima compresa) l’imponibile sia sempre pari a euro 1.520,00 ne consegue che la retribuzione utile ai fini del calcolo dell’Irpef (complessiva ed effettiva) dell’anno sarà pari a 1.520,00 * 13 = 19.760,00 euro.

Passo 2: calcolo dell’imposta lorda attraverso aliquote e scaglioni IRPEF

Il secondo passo è stabilire l’imposta lorda (che non è l’importo definitivo dovuto dal dipendente). Per farlo, è necessario applicare le aliquote Irpef fissate dalla legge (art. 11 DPR n. 917/86), diverse a seconda degli scaglioni di reddito complessivo:

- Reddito fino a 15.000 euro aliquota del 23%;

- da 15.000 a 28.000 euro aliquota del 27%;

- da 28.000 a 55.000 euro aliquota del 38%;

- fra 55.000 e 75.000 euro aliquota del 41%;

- oltre 75.000 euro aliquota del 43%.

Il calcolo si effettua prendendo il reddito complessivo (nel nostro esempio 19.760,00 euro) e assoggettare la quota fino a 15.000 euro all’aliquota del 23%, l’eccedenza al 27%:

- 15.000 * 23% = 3.450 euro;

- Il reddito restante al 27% cioè (19.760 – 15.000 = 4.760) 4760 * 27% = 1.285,20.

Di conseguenza l’imposta lorda dovuta per l’anno 2018 sarà pari a 3.450 + 1285,20 = 4.735,20.

Passo 3: confronto con le ritenute già operate

Ultimo passaggio è il confronto con le ritenute già operate nell’anno. Si somma l’Irpef trattenuta in ogni mese da gennaio a dicembre e la si confronta con l’imposta netta ottenuta dalle operazioni di conguaglio e calcolata sulla retribuzione annua effettiva. Riprendendo l’esempio precedente le situazioni che possono svilupparsi sono due:

- Le ritenute già operate nell’anno dal datore (esempio euro 2.530,00) sono inferiori all’imposta netta calcolata in sede di conguaglio (euro 2.884,90 di cui sopra), in questo caso il datore dovrà trattenere dalla busta paga di dicembre 2018 la differenza di euro 354,90 (2.884,90 – 2530,00);

- Le ritenute già operate nell’anno dal datore (esempio euro 2.985,30) sono superiori all’imposta netta calcolata in sede di conguaglio (euro 2.884,90 di cui sopra), in questo caso il datore dovrà rimborsare la differenza al dipendente nella busta paga di dicembre 2018 pari ad euro 100,40 (2.985,30 – 2.884,90).

Passo 4: controllo del bonus 80 euro

Stabilire l’importo definitivo del bonus 80 euro (erogato sotto forma di somma netta riconosciuta al dipendente in busta paga) è un’altra delle operazioni che si svolgono in sede di conguaglio, oltre ad essere una di quelle potenzialmente in grado di generare le trattenute più rilevanti. Al pari delle ritenute Irpef, anche il bonus è erogato mensilmente ed è tarato su una simulazione del reddito annuo del lavoratore:

- Fino a 24.600 euro spettano 960 euro all’anno;

- Per i redditi da 24.600 a 26.600 euro il bonus è riparametrato sula base della seguente formula, [960 * (26.600 – reddito complessivo) / 2000];

- Per i redditi superiori a 26.600 euro il bonus non spetta.

In sede di conguaglio il datore potrà verificare, sulla base del reddito di riferimento effettivo dell’anno, l’ammontare del bonus spettante al dipendente; poi potrà confrontarlo con quanto già erogato nel corso del periodo d’imposta e se necessario effettuare i rimborsi / trattenute.

Passo 5: addizionali regionali e comunali

Il reddito effettivo dell’anno proveniente dalle operazioni di conguaglio è la base su cui si calcoleranno le addizionali regionali e comunali.

L’addizionale regionale si calcola sul reddito complessivo del 2018 e si tratterrà nel corso del 2019. Per l’addizionale comunale, invece, vige un sistema di acconto / saldo:

- L’acconto 2019 (pari al 30%) da trattenere nello stesso anno è calcolato sul reddito effettivo del 2018 proveniente dalle operazioni di conguaglio;

- Il saldo 2019 (da trattenere nel 2020) è pari al reddito effettivo del 2019 cui è sottratto l’acconto 2019.